Mostrar el registro sencillo del ítem

Mercado de las cerezas.

| dc.contributor.author | Gámez B., María Eugenia | |

| dc.coverage.spatial | Región Metropolitana de Santiago | es_ES |

| dc.coverage.spatial | Región del Libertador General Bernardo O'Higgins | es_ES |

| dc.coverage.spatial | Región del Maule | es_ES |

| dc.coverage.spatial | Región del BioBío | es_ES |

| dc.coverage.spatial | Región de la Araucanía | es_ES |

| dc.coverage.temporal | 1999 - 2003 | |

| dc.date.accessioned | 2019-09-30T16:59:04Z | |

| dc.date.available | 2019-09-30T16:59:04Z | |

| dc.date.created | 2003-01 | |

| dc.date.issued | 2003-01-09 | |

| dc.identifier.uri | https://hdl.handle.net/20.500.12650/3550 | |

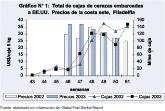

| dc.description.abstract | 1. Introducción Los antecedentes mundiales de la FAO respecto a plantaciones de cerezos señalan un incremento de 16% en el período 1995-2001, lo que representa un aumento anual de 2,5%, evolucionando de 308.948 ha a 358.857 ha. Igual comportamiento se aprecia en la producción, que de 1,6 millones de ton en 1995 sube a 1,9 millones en el año 2000, lo que señala 4% de aumento. Para la comparación se consideró el 2000, ya que las características bajas de producción que experimenta esta especie por razones meteorológicas se evidenciaron en la cosecha de 2001, que disminuyó en 4% respecto a la temporada anterior. En 2001 se mantuvieron cosechas crecientes en EE.UU. y Polonia, por señalar algunos, bajando la mayor parte de los países de Europa y Rusia. La UE (15) participa con 33% de la producción mundial; EE.UU. y Turquía, con 10% respectivamente. Chile, como consecuencia de la reciente expansión de este rubro, bordea el 2%. Los principales países importadores de cerezas frescas son los mismos productores, Alemania, Reino Unido, Holanda, EE.UU., Francia. En Europa del Este aparece un abastecedor relevante, cual es Polonia, en tanto que entre los países asiáticos destaca Japón como importador creciente. China es un país que ha desarrollado diversos cultivos de frutales en enormes magnitudes, como es la situación de los manzanos y la producción de jugo. Hasta la fecha el desarrollo del cerezo no ha logrado la tecnología para la calidad requerida por los mercados, pero sin duda representan un potencial que es preciso tener presente. En el hemisferio sur Chile y Argentina son los principales productores y exportadores. 2. Superficie y producción nacional de cerezas El cultivo del cerezo se ha desarrollado tradicionalmente en las regiones del centro sur, VI, VII y VIII, pero en los últimos años ha experimentado una expansión territorial y una búsqueda de cambios varietales a fin de lograr mayor precocidad, resistencia a factores meteorológicos y ampliación del período de oferta. Tomando en consideración los Catastros CIREN, realizados en diversos años, y las estimaciones de variaciones de superficie por el interés que se percibe por la apertura del mercado de Japón y la negociación con la UE, se calcula que la superficie de huertos comerciales de cerezos bordea en la actualidad las 5.880 ha, comparadas con las cercanas a tres mil ha de inicio de la década de los noventa. En los cuadros siguientes se muestra la importancia regional de este cultivo y la participación de las distintas etapas de producción en las principales variedades de cerezos en la VII Región, principal zona productora de esta fruta. La incorporación de nuevas variedades no queda plenamente detectada en las cifras disponibles. Cuadro N° 1 Superficie de huertos industriales de cerezos Hectáreas 2000/2001 Región RM VI VII VIII IX Otras Total Ha 490 1.255 3.185 800 70 80 5.880 Participación 8% 22% 54% 14% 1% 1% 100% Fuente: elaborado por Odepa a base de antecedentes CIREN y estimaciones propias. La densidad de plantación ha tenido cambios importantes: de la clásica distancia de 7×7 metros entre árboles, lo que significaba 200 árboles por hectárea, se ha evolucionado a plantaciones semidensas (5×3 a 4,5×3) es decir, entre 667 y 740 plantas por hectárea, y densas, desde 890 a 2.000 plantas por ha para sistemas de conducción con estructura. Cuadro N° 2 Superficie de las principales variedades de cerezos de la VII Región según rango de edad (hectáreas) 2001 Variedad Arboles en formación Producción creciente Plena producción Producción decreciente Total ha Arboles por ha Bing 291.790 149.684 65.711 4.135 781 655 Bigarreaux Napoleón 114.925 141.706 106.947 26.798 773 505 Van 126.853 77.723 29.212 351 345 679 Lapin 204.853 20.753 263 858 Lambert 28.446 51.560 25.314 541 173 555 Early Burlat 29.417 55.073 14.297 272 143 692 Participación % 53 % 30 % 15 % 2 % 3.185 620 Fuente: Catastro Frutícola CIREN-Odepa 2001. En el cuadro anterior se muestra la composición de los huertos según la etapa de producción de las plantaciones de las variedades señaladas y la participación porcentual de dichas etapas. De estos datos se concluye que la mayor parte de la superficie de cerezos está en formación y producción creciente, lo que refleja la dinámica de este rubro considerado una alternativa de exportación. Dicho de otra manera, de las 5.880 ha de cerezos la mitad se encontraría en formación, por lo cual potencialmente cabe esperar un alto incremento de producción, partiendo de la base que en los últimos años la producción Total ha fluctuado en torno a las 30 mil ton. Como resultado del incremento de la superficie plantada, la producción de cerezas debería experimentar un significativo incremento, generando un potencial exportable que puede concretarse duplicando o triplicando los volúmenes exportados en el curso del próximo quinquenio. Las variedades más representativas continúan siendo las Bing y Bigarreaux Napoleón o Corazón de Paloma, incorporándose en forma importante Lapin, por señalar las más destacadas. 3. Exportaciones de cerezas frescas y procesadas EE.UU. es el principal mercado de las cerezas frescas y en 2002 se iniciaron las ventas a Japón, país que ya lideraba los envíos de cerezas en conserva. Europa podría absorber un mayor volumen de estos productos como resultado de la negociación de Chile con la UE, al incorporar a las cerezas frescas (Prunus avium, código taric 08062095) y a las cerezas en conserva (códigos taric 20086059 y 20086069) en lista B, es decir, con desgravación a 4 años de los aranceles actualmente vigentes de 12%, 14,1% y 17,3%, respectivamente. Ello ampliaría las opciones de exportar estos productos, al darse condiciones más competitivas. Otro factor que ha beneficiado a las exportaciones es el alza que ha experimentado el tipo de cambio en el país desde el año 2000, ya que mejora los retornos a productor de las exportaciones frutícolas en general. Entre octubre de 2000 y octubre 2001, el valor de la divisa se incrementó en 20%. Sin embargo, si bien con una evolución mucho más moderada (2,6%) se mantuvo la tendencia positiva hasta octubre de 2002, y en los meses recientes ha llegado a revertirse. En otras palabras, el valor de la divisa entre octubre de 2000 y diciembre de 2002 sólo se ha incrementado en 13,4%. En el caso de las cerezas, con fluctuaciones derivadas de condiciones climáticas ya señaladas, se constata un aumento de los embarques de fruta fresca y en conserva, no así de cerezas conservadas provisionalmente (sulfitadas), como se aprecia en el cuadro N° 3, donde se muestran las exportaciones de las diversas categorías de producto, valoradas en US$ FOB por país de destino. En 2001 las cerezas frescas representaron 76% del valor de las exportaciones de esta fruta, proporción que en el período enero-octubre de 2002 es ligeramente inferior, debido a que faltaría incorporar los embarques de los últimos meses del año que corresponden a la cosecha 2002/03. >Cuadro N° 3 I.- Cerezas frescas Código arancelario 08092000 Valor US$ FOB enero-octubre Países 1995 1999 2000 2001 2001 2002 EE.UU. 4.772.117 8.808.243 8.766.904 15.778.815 2.021.826 5.321.198 Taiwán 0 2.925.805 2.698.966 2.739.842 1.136.549 2.135.281 R. P. China 0 933.356 1.202.299 695.478 294.875 1.408.473 Brasil 3.757.822 3.538.303 2.895.826 3.366.064 862.632 537.422 Holanda 888.576 1.082.473 741.364 467.559 96.635 486.673 Reino Unido 683.552 1.302.243 1.045.570 845.832 77.339 469.308 Hong-Kong 0 438.697 622.657 264.424 94.295 382.720 Japón 0 0 5.554 814.117 0 361.266 México 651.224 761.155 808.132 1.134.414 247.633 211.726 Los demás 5.083.442 4.919.544 3.776.402 2.975.489 888.783 983.948 Total 15.836.733 24.709.819 22.563.674 29.082.034 5.720.567 12.298.015 II.- Cerezas conservadas provisionalmente Código arancelario 8121000 Colombia 414.612 206.713 352.035 370.343 355.263 339.865 Brasil 271.865 533.959 620.977 450.927 359.752 315.714 Japón 50.800 53.560 56.080 55.300 17.680 29.120 Uruguay 22.434 15.403 8.511 9.646 9.646 13.523 Argentina 480.334 419.039 271.453 173.611 173.611 0 Los demás 81.345 61.800 28.252 15.420 15.420 67.645 Total 1.321.390 1.290.474 1.337.308 1.075.247 931.372 765.867 III.- Cerezas en conserva Código arancelario 20086010 Japón 5.052.473 5.095.674 4.359.848 3.405.755 2.772.742 3.296.787 Brasil 2.785.968 2.825.800 3.270.456 2.775.438 2.194.909 2.517.177 Perú 138.239 74.610 98.182 152.596 113.345 242.345 Venezuela 0 253.338 453.178 497.831 405.433 227.055 Ecuador 3.655 8.200 0 176.790 144.309 188.426 Colombia 92.702 215.553 111.690 181.620 151.412 69.730 Argentina 882.229 1.043.052 923.763 507.148 410.882 0 Los demás 464.884 643.395 452.655 264.245 235.012 147.539 Total 9.420.150 10.159.622 9.669.772 7.961.423 6.428.044 6.689.059 Fuente: Odepa, con información del Servicio Nacional de Aduanas. En el cuadro N° 4 se aprecia a los principales países destinatarios de las exportaciones de cerezas frescas, entre los que EE.UU. lidera, recibiendo alrededor del 50% de los volúmenes de esta fruta. Brasil exhibe una disminución por las causas económicas que afectan a ese país, en tanto que Japón, si bien se aprecia un incremento, en los envíos inciden los elevados costos del flete aéreo, único transporte utilizable, ya que la fruta debe ser fumigada con bromuro de metilo en origen para el control de Cydia pomonella, de acuerdo al protocolo acordado, lo que le disminuye los tiempos de poscosecha. Cuadro N° 4 Cerezas frescas Código arancelario 08092000 Países 1995 1999 2000 1001 enero-octubre 2001 2002 Volúmenes en kilos netos EE.UU. 1.512.239 2.682.022 2.626.582 3.802.567 630.519 1.998.478 Taiwán 0 557.015 548.767 652.167 278.072 460.321 R. P. China 0 204.180 239.890 151.660 66.880 370.870 Brasil 1.187.165 988.718 794.156 1.037.225 247.090 180.545 Holanda 238.160 278.591 202.970 142.370 39.215 191.595 Reino Unido 175.351 340.052 285.278 231.369 30.775 149.623 Hong-Kong 0 90.680 134.453 56.468 19.014 73.600 Japón 0 0 1.155 137.744 0 78.183 México 88.030 206.042 190.357 282.252 54.835 79.275 Los demás 1.530.512 1.468.288 1.038.580 956.650 283.358 307.089 Valores unitarios US$/FOB kilo/neto EE.UU. 3,156 3,284 3,338 4,150 3,207 2,663 Taiwán 5,253 4,918 4,201 4,087 4,639 R. P. China 4,571 5,012 4,586 4,409 3,798 Brasil 3,165 3,579 3,646 3,245 3,491 2,977 Holanda 3,731 3,886 3,653 3,284 2,464 2,540 Reino Unido 3,898 3,830 3,665 3,656 2,513 3,137 Hong-Kong 4,838 4,631 4,683 4,959 5,200 Japón 4,809 5,910 4,621 México 7,398 3,694 4,245 4,019 4,516 2,671 Los demás 3,749 3,160 3,195 1,231 1,404 1,728 Total 3,347 3,625 3,722 3,903 3,468 3,162 Fuente: Odepa, con información del Servicio Nacional de Aduanas. En el cuadro anterior se aprecia el significativo incremento de las exportaciones en el año 2002, que considera la cosecha de la temporada 2001/02, a la que se adicionarán, como se señaló anteriormente, los envíos del inicio de la temporada 2002/03 a fines del año 2002. En el gráfico de precios de los mercados mayoristas de la costa este, EE.UU. se puede observar que la actual temporada se inició con embarques de volúmenes algo mayores que en 2001/2002 y que los precios se situaron más altos al comienzo, bajando luego por una mayor incidencia de pitting (hundimiento) en la fruta en comparación con el período anterior. Si bien se espera una buena temporada, incidirán en los precios los defectos señalados y el aumento de los volúmenes. Otro aspecto relevante es la mayor proporción de embarques por vía marítima por el elevado costo y escasa disponibilidad de espacio aéreo. 4. Mercado interno de cerezas en la temporada 2002/2003 Del análisis del comportamiento de los mercados mayoristas de Santiago se constata el incremento de los volúmenes transados y la tendencia de los precios promedio. El mercado doméstico continuará siendo destinatario importante de los volúmenes de cerezas, por lo que cabe esperar que los precios mantengan un comportamiento cíclico propio de un producto cuya cosecha se ve afectada por problemas meteorológicos que podrían llegar a bajar la oferta y elevar los niveles de precios. En la actual temporada se observa un notorio aumento de la oferta de fruta de buena calidad, con precios relativamente decrecientes. El efecto de las lluvias que afectaron localidades de las regiones VII y VIII no se aprecian a nivel de consumo interno, de lo cual se puede deducir que se dispondrá de una oferta atractiva para el consumidor de mermelada de cereza, que usualmente es de elevado precio, a la que se puede adicionar bebidas que contendrían parte de jugo de cerezas, como sería el sorbete Letelier. En los meses de noviembre y diciembre se pueden comparar el aumento de los volúmenes arribados en las 4 últimas temporadas, y el impacto más moderado que experimentan los precios. 5. Perspectivas de las exportaciones de cerezas y conclusiones Paltos y cerezos son las especies con mayor expansión en relación a la mayoría de los frutales que se encontrarían en estado de madurez, con cierta estabilización de los volúmenes exportados. Por otra parte, cerezas y damascos son las frutas de carozos con mayores variaciones de producción: las primeras, por incidencia de condiciones agroclimáticas (falta de frío invernal, lluvias de primavera), y en los segundos se adiciona el añerismo característico de la especie. El incremento de la superficie de cerezos, la incorporación de nuevas variedades y de prácticas de manejo que permitan ampliar el área plantada y el período de oferta, otorgan a este producto un gran potencial de oferta que es preciso exportar de acuerdo a las exigencias del mercado. El reciente acuerdo pactado en mayo con la UE abre expectativas para la fruta fresca en general, y a la cereza fresca se le otorgó una desgravación a 4 años a partir del arancel de 12%. Entre los productos procesados, las cerezas en conserva se pueden clasificar en dos categorías, desgravándose una en 4 años y la otra en 7 años. Diferente es la situación para el producto fresco en EE.UU., cuyo arancel es ya 0%, por lo que continuará siendo su principal destinatario. No obstante, en productos procesados la desgravación se realizará en 12 años. Por ejemplo, en el código 200860 de EE.UU. donde se encuentran cerezas elaboradas el arancel actual es 6,9 centavos de dólar por kilo más 4,5%. En las categorías de productos procesados tanto de la UE como de EE.UU. hay gran apertura de códigos para diversas glosas, por lo que los datos señalados son los más relevantes pero no los únicos. La FEPACH en la actualidad está realizando una revisión exhaustiva de esa información, equiparándola con el sistema nacional para orientar a actuales o potenciales exportadores. | es_ES |

| dc.language | Español | es_ES |

| dc.subject | CEREZA | es_ES |

| dc.subject | FRUTAS | es_ES |

| dc.subject | SUPERFICIE SEMBRADA | es_ES |

| dc.subject | VARIEDADES | es_ES |

| dc.subject | EXPORTACIONES FRUTICOLAS | es_ES |

| dc.title | Mercado de las cerezas. | es_ES |

| dc.type | Artículos | es_ES |

| dc.contributor.institucional | Oficina de Estudios y Políticas Agrarias (Odepa) | es_ES |

| dc.uri.original | http://www.odepa.gob.cl/articulo/mercado-de-las-cerezas-2/ | |

| dc.coverage | Chile | es_ES |

| dc.sector | Agrícola | es_ES |

| dc.coverage.ciudad | Santiago, Chile | es_ES |

Archivos en el ítem

- Nombre:

- graficaCerezas2003.gif

- Tamaño:

- 65.46Kb

- Formato:

- imagen GIF Descargar Archivo

- Nombre:

- graficaCerezas2003_2.gif

- Tamaño:

- 50.83Kb

- Formato:

- imagen GIF Descargar Archivo

- Nombre:

- graficaCerezas2003_3.gif

- Tamaño:

- 45.98Kb

- Formato:

- imagen GIF Descargar Archivo

Este ítem aparece en la(s) siguiente(s) colección(ones)

-

1.1 Artículos [1151]

Toda la biblioteca

Esta colección

Mi biblioteca

Recursos relacionados

Temporada 2005 de frutales menores seleccionados.

- Autor(es):

- Oficina de Estudios y Políticas Agrarias (Odepa)

- Fecha de Publicación:

- 2006-01

Informe de temporada del sector agrícola: resultados del año agrícola 1998/99 y perspectivas para 1999/2000.

- Autor(es):

- Oficina de Estudios y Políticas Agrarias (Odepa)

- Fecha de Publicación:

- 1999-12-01

Mercado de los cítricos 2002.

- Autor(es):

- Oficina de Estudios y Políticas Agrarias (Odepa)

- Fecha de Publicación:

- 2002-12-06